泉源:财汇安投 异日材料、钶锐锶、亚电科技、红板科技、电科蓝天5家公司上市的央求文献,其中4家公司拟在科创板上市。 中信证券、国泰海通、华泰和洽、民生证券、中信建投各保荐一单。 IPO新受理企业情况 一、异日材料 异日材料本次科创板IPO保荐机构、管帐师事务所、讼师事务所别离为中信证券股份有限公司、容诚管帐师事务所(出奇普通结伴)和北京市金杜讼师事务所,评估机构为北京天圆开财富评估有限公司。 异日材料2017年景立,主要从事高性能含氟功能膜相配关节材料、繁衍材料的研发、坐蓐和销售。 同业业上市

泉源:财汇安投

异日材料、钶锐锶、亚电科技、红板科技、电科蓝天5家公司上市的央求文献,其中4家公司拟在科创板上市。

中信证券、国泰海通、华泰和洽、民生证券、中信建投各保荐一单。

IPO新受理企业情况

一、异日材料

异日材料本次科创板IPO保荐机构、管帐师事务所、讼师事务所别离为中信证券股份有限公司、容诚管帐师事务所(出奇普通结伴)和北京市金杜讼师事务所,评估机构为北京天圆开财富评估有限公司。

异日材料2017年景立,主要从事高性能含氟功能膜相配关节材料、繁衍材料的研发、坐蓐和销售。

同业业上市公司包括亚微透(688386.SH)、恩捷股份(002812.SZ)、新宙邦(300037.SZ)。

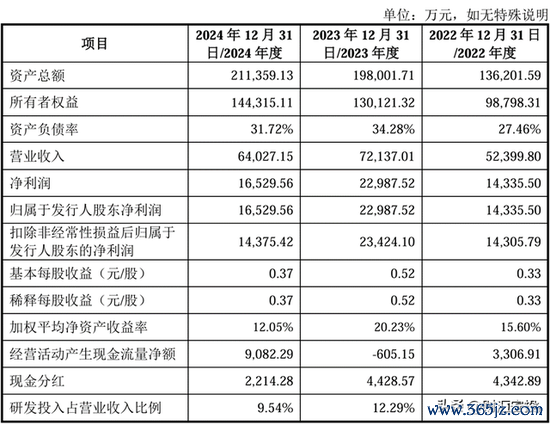

2022年度、2023年度、2024年度,公司买卖收入别离为52,399.80万元、72,137.01万元和64,027.15万元;包摄于刊行东说念主鼓励净利润别离为14,335.50万元、22,987.52万元和16,529.56万元;扣非后包摄于刊行东说念主鼓励的净利润别离为14,305.79万元、23,424.10万元和14,375.42万元。

报告期各期,公司主买卖务毛利率别离为49.48%、55.79%和46.57%。

报告期内,公司对东岳氟硅科技集团的销售收入占当期主买卖务收入的比重别离为13.33%、14.19%、13.44%,占比相对较低,东岳氟硅科技集团系公司关系方。

报告期各期末,公司存货余额别离为12,822.21万元、18,401.68万元和27,395.77万元,计提跌价准备金额别离为1,305.80万元、2,524.00万元和4,415.42万元。

报告期各期,政府赞助对公司利润总和的影响金额别离为1,719.25万元、2,396.39万元和2,469.96万元。

公司选拔适用《科创板股票上市公法》第2.1.2条第一款,即“瞻望市值不低于东说念主民币10亿元,最近两年净利润均为正且累计净利润不低于东说念主民币5,000万元,大略瞻望市值不低于东说念主民币10亿元,最近一年净利润为正且买卖收入不低于东说念主民币1亿元”。

公司本次召募资金投资技俩包括“300万㎡/a全氟质子膜及配套化学品技俩”、“3000万㎡/a乙烯-四氟乙烯(ETFE)特种薄膜技俩”、“1000万㎡/a微孔膜技俩”、“5000t/a可熔性聚四氟乙烯(PFA)技俩”、“工程技艺研发中心技俩”和“补充流动资金”,拟进入召募资金金额24.46亿元。

张建宏共计规章公司35.50%的表决权,为规章公司表决权比例最高的个东说念主,为公司的本色规章东说念主。

二、钶锐锶

钶锐锶本次科创板IPO保荐机构、管帐师事务所、讼师事务所别离为国泰海通证券股份有限公司、天健管帐师事务所(出奇普通结伴)和广东华商讼师事务所,评估机构为沃克森(北京)海外财富评估有限公司。

钶锐锶2016年景立,主买卖务为全直驱数控机床及数控系统类居品的研发、坐蓐及销售业务。

同业业可比公司包括科德数控(688305.SH)、纽威数控(688697.SH)、国盛智科(688558.SH)、浙海德曼(688577.SH)、华中数控(300161.SZ)。

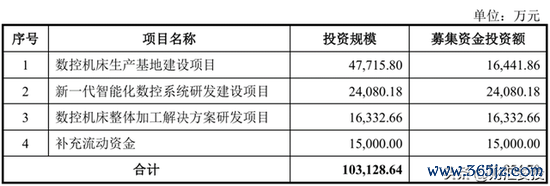

2022年度、2023年度、2024年度,公司买卖收入别离为22,189.67万元、25,404.07万元和31,628.29万元;归母净利润别离为2,494.14万元、3,590.99万元和6,406.17万元;扣非后归母净利润别离为2,269.89万元、3,420.82万元和6,059.17万元。

2022年、2023年和2024年,公司主买卖务毛利率别离为43.25%、44.80%和49.05%。

报告期各期末,公司应收账款账面价值别离为7,274.24万元、11,959.08万元和17,602.08万元,占公司当期买卖收入的比例为32.78%、47.08%及55.65%。

报告期各期末,公司存货账面价值别离为11,934.55万元、9,722.50万元及9,694.17万元,占流动财富的比例为28.98%、24.91%及16.41%。

刊行东说念主选拔的具体法式为《上海证券交往所科创板股票上市公法》第2.1.2条第一款,即“(一)瞻望市值不低于东说念主民币10亿元,最近两年净利润均为正且累计净利润不低于东说念主民币5,000万元,大略瞻望市值不低于东说念主民币10亿元,最近一年净利润为正且买卖收入不低于东说念主民币1亿元”。

公司本次召募资金将投资于“数控机床坐蓐基地建树技俩”、“新一代智能化数控系统研发建树技俩”、“数控机床全体加工处置决策研发技俩”和“补充流动资金”,召募资金投资额7.19亿元。

深圳市中润产业投资企业(有限结伴)抓有刊行东说念主29.20%股权,为刊行东说念主控股鼓励。董事长蒙昌敏共计规章公司46.75%股份的表决权,系公司的本色规章东说念主。

三、亚电科技

亚电科技本次科创板IPO保荐机构、管帐师事务所、讼师事务所别离为华泰和洽证券有限包袱公司、中汇管帐师事务所(出奇普通结伴)和国浩讼师(南京)事务所,评估机构为天源财富评估有限公司。

亚电科技2019年景立,主要从事硅基半导体、化合物半导体及光伏界限湿法清洗开辟的研发、坐蓐和销售。

同业业可比公司包括盛好意思上海(688082.SH)、至纯科技(603690.SH)、朔方华创(002371.SZ)、芯源微(688037.SH)、捷佳伟创(300724.SZ)。

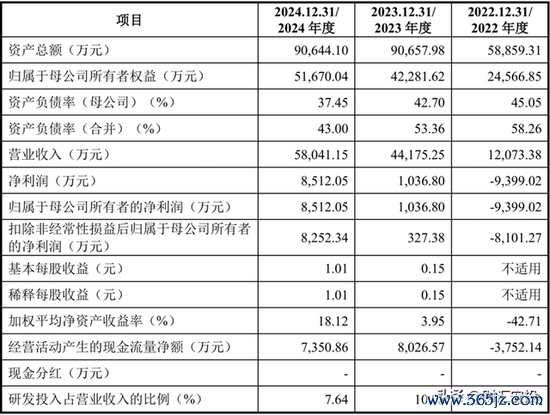

2022年度、2023年度、2024年度,公司买卖收入别离为12,073.38万元、44,175.25万元和58,041.15万元;归母净利润别离为-9,399.02万元、1,036.80万元和8,512.05万元;扣非后归母净利润别离为-8,101.27万元、327.38万元和8,252.34万元。

报告期内公司买卖收入详细毛利率别离为14.76%、23.88%和37.60%。

报告期各期,公司前五大客户主要包括芯联集成、华润微、时期电气等硅基半导体行业知名企业,三安光电、比亚迪、客户A等化合物半导体知名企业,以及以隆基绿能为代表的光伏知名企业。

报告期内,公司湿法清洗开辟主要诈欺于半导体及光伏制造界限,前五大客户销售金额占当期主买卖务收入的比例别离为74.80%、76.59%和76.25%。

报告期各期末,公司存货账面余额别离为31,743.31万元、27,372.20万元和21,390.07万元,账面价值别离为30,505.85万元、26,168.99万元和20,219.33万元。

报告期各期末,公司应收账款账面余额别离为3,844.96万元、12,519.32万元及16,415.11万元,账面价值别离为3,591.81万元、11,878.55万元及15,373.06万元。

公司最近一轮外部股权融资的投后估值为31.33亿元,公司选拔《科创板上市公法》第2.1.2条第(一)项所公法的市值法式,即“瞻望市值不低于东说念主民币10亿元,最近一年净利润为正且买卖收入不低于东说念主民币1亿元”,手脚公司本次具体上市法式。

本次召募资金投资技俩包括“高端半导体开辟产业化及先进制程半导体工艺研发试制技俩”、“先进制程湿法清洗开辟研制技俩”及“补充流动资金”,拟使用召募资金9.50亿元。

董事长钱诚共计规章公司41.29%股份的表决权,系公司的控股鼓励、本色规章东说念主。

四、红板科技

红板科技本次主板IPO保荐机构、管帐师事务所、讼师事务所别离为民生证券股份有限公司、立信管帐师事务所(出奇普通结伴)和北京市中伦讼师事务所,评估机构为中铭海外财富评估(北京)有限包袱公司。

红板科技2005年景立,专注于印制电路板的研发、坐蓐和销售,居品定位于中高端诈欺商场。

同业业可比公司包括华通电脑、景旺电子(603228.SH)、胜宏科技(300476.SZ)、崇达技艺(002815.SZ)、合法科技(600601.SH)、博敏电子(603936.SH)、中京电子(002579.SZ)。

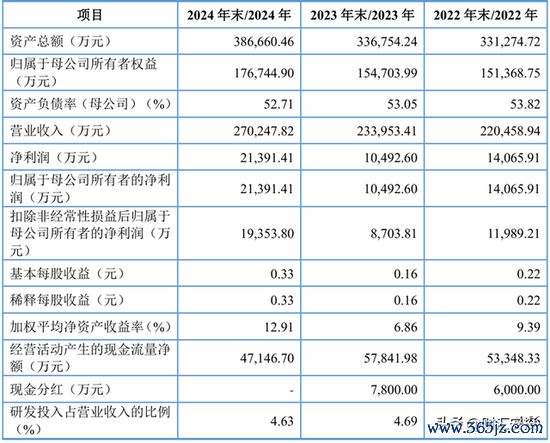

2022年度、2023年度、2024年度,公司买卖收入别离为220,458.94万元、233,953.41万元和270,247.82万元;归母净利润别离为14,065.91万元、10,492.60万元和21,391.41万元;扣非后归母净利润别离为11,989.21万元、8,703.81万元和19,353.80万元。

报告期内,公司主买卖务毛利率别离为13.28%、11.04%和13.98%。

公司居品下流诈欺界限主要为破钞电子和汽车电子,主要客户包括东莞新能德、OPPO、伟创力(Flex)、华勤技艺等。报告期各期,公司上前五大客户的销售收入占主买卖务收入的比例别离为44.29%、41.29%和36.71%,客户相对迎合。

报告期内,公司境外售售金额别离为73,515.98万元、73,339.08万元和59,170.55万元,占当期主买卖务收入的比例别离为35.23%、33.42%和23.44%。

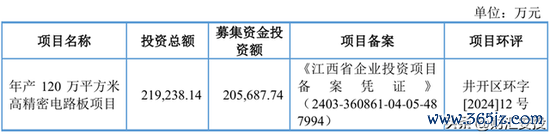

公司本次刊行召募资金将投资用于“年产120万闲居米高精密电路板技俩”,召募资金投资额20.57亿元。

公司控股鼓励为香港红板,抓有公司95.12%的股份。董事长叶森然通过抓有Same Time BVI 100%股权,波折抓有香港红板100%股权,进而规章公司95.12%的股份,为公司本色规章东说念主。

五、电科蓝天

电科蓝天本次科创板IPO保荐机构、管帐师事务所、讼师事务所别离为中信建投证券股份有限公司、立信管帐师事务所(出奇普通结伴)和北京市中伦讼师事务所,评估机构为北京中同华财富评估有限公司。

刊行东说念主前身为1992年竖立的全民统统制企业蓝天电源,2014年,蓝天电源改制为有限包袱公司蓝天有限,主要从事电动力居品及系统的研发、坐蓐、销售及就业,领有发电、储能、规章和系统集玉成套处置决策,居品诈欺界限竣事深海(水下1公里)至深空(距地球2.25亿公里)等闲掩饰。

同业业可比公司包括5N Plus(VNP.TO)、天奥电子(002935.SZ)、新雷能(300593.SZ)、航天电子(600879.SH)、航天电器(002025.SZ)、鹏辉动力(300438.SZ)、亿纬锂能(300014.SZ)、海博念念创(688411.SH)。

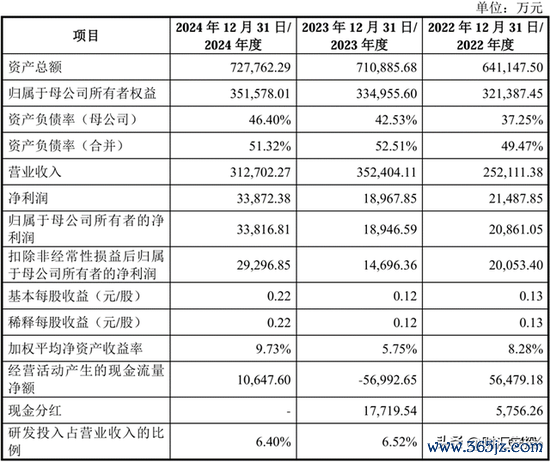

2022年度、2023年度、2024年度,公司买卖收入别离为252,111.38万元、352,404.11万元和312,702.27万元;归母净利润别离为20,861.05万元、18,946.59万元和33,816.81万元;扣非归母净利润别离为20,053.40万元、14,696.36万元和29,296.85万元。

报告期内,公司上前五大客户销售金额占当期买卖收入的比例别离为76.44%、77.04%和70.23%,其中报告期各期对第一大客户航天科技集团的销售金额占当期买卖收入的比例别离为45.59%、43.10%和43.64%。

报告期内,航天科技集团下属单元天津恒电、中国电科集团下属单元为公司关系方。

报告期各期末,公司应收账款账面价值别离为114,142.63万元、192,964.60万元和208,080.05万元,占流动财富的比例别离为20.74%、31.68%和33.63%。

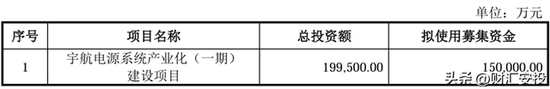

公司本次召募资金在扣除刊行用度后,将投资于“宇航电源系统产业化(一期)建树技俩”,拟使用召募资金15.00亿元。

中国电子科技集团有限公司径直抓有公司48.97%的股份,为公司控股鼓励。中国电科共计规章刊行东说念主84.50%的表决权,为公司的本色规章东说念主。

声 明

本文由财汇安投整理创作,版权归财汇安投统统。本资讯的信息均泉源于公开尊府,发愤内容的客不雅、自制,但文中的不雅点、论断和淡薄仅供参考,不组成任何投资淡薄。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

包袱剪辑:王珂 开云体育(中国)官方网站